Krugman, el curandero

Domingo Soriano

Si hay algo que envidio de los economistas keynesianos es su absoluta confianza en sus propuestas. Debe ser fantástico levantarse cada día de la cama sabiendo que uno tiene razón... incluso aunque la realidad se empeñe en rebatirte. El argumentario clásico del intervencionista tiene una maravillosa resistencia a la prueba de los hechos.

Pensaba en todo esto mientras leía la última columna de Paul Krugman en El País, "La sangría". El premio Nobel asegura que la culpa de lo que estamos viviendo la tienen las políticas de "austeridad fiscal" que se han impuesto en los últimos meses: justo cuando empezábamos a salir de la recesión gracias a los bajos tipos de interés y al gasto público, los políticos europeos y norteamericanos decidieron seguir la absurda lógica de la estabilidad presupuestaria.

Nuestro autor compara a los defensores de la reducción del déficit público con los médicos que en la Edad Media intentaban sanar a sus enfermos aplicándoles sangrías que les dejaban más débiles que antes de su intervención. Como casi siempre en Krugman, la metáfora es inteligente, la explicación sencilla y su aparente lógica fácil de comprender. El problema es que, como casi siempre también, nada de lo que dice el columnista de The New York Times se asemeja demasiado a la realidad.

Prácticamente ningún país de Europa (y desde luego no EEUU) ha seguido una política de contención del gasto. Grecia terminó 2009 con un déficit del 15% y siguió por encima del 10% el año pasado. Ése es su problema y por eso no encuentra a nadie que quiera prestarle dinero. España, por su parte, cerró 2009 con un déficit superior al 11%, que sólo bajó al 9% en 2010 y que subirá del 6% este año. EEUU terminará el año por encima del 10% de déficit presupuestario, una cifra que no alcanzaba desde el final de la Segunda Guerra Mundial... ¡y Krugman habla de "austeridad"!

Así es muy fácil acertar: tu única receta es gastar más, pedir al Gobierno que siga tirando de déficit y exigir al banco central que envilezca la moneda imprimiendo cada vez más billetes. Llega un momento en el que los inversores dejan de prestarte, los empresarios no abren nuevos negocios por miedo a la inestabilidad y los contribuyentes comienzan a ahorrar en previsión de las próximas subidas de impuestos que tendrán que afrontar para pagar todo este dispendio. Entonces, el Gobierno de turno ve como se seca el grifo de su derroche, como les ha pasado ya a los Ejecutivos de Atenas o Madrid, y tiene que hacer mínimos recortes para tratar de sortear la dificultad (en realidad, el decretado por Obama sólo reducirá el déficit en una cantidad ínfima).

Es en ese momento en el que llega Krugman y vuelve a pontificar: estábamos a punto de salir de la recesión, justo cuando se acabó el estímulo del gasto público. Claro, así es imposible fallar, es un argumento imbatible... siempre habría sido posible aumentar aún un poco más el derroche.

Mientras releía la columna por segunda vez, me asombraba el ver que alguien aparentemente informado pueda luchar así contra la realidad que le rodea. Por eso, al acabar, recuperé la segunda parte del vídeo de Hayek vs Keynes del que hablamos hace unas semanas. Krugman haría bien en verlo. El personaje de Hayek habla con una lógica aplastante sobre la absurda huida hacia delante del gasto público sin control. Como asegura, "el largo plazo ya está aquí" y tenemos que pagarlo. Sólo con "reglas claras" y dejando funcionar a los "precios de mercado", volverá a recuperarse la confianza de los consumidores, ahorradores y empresarios.

Si Grecia está en quiebra no es por sus políticas de austeridad. Si España teme seguir el mismo camino tampoco es por la contención del gasto público. Y si EEUU está enfangado en una recesión que amenaza en depresión desde luego no es culpa de que Obama sea un dechado de contención presupuestaria. Krugman compara a los que piden una reducción del tamaño del Estado en la economía con los médicos medievales. Pero en esa época también abundaba otra especie, la de los curanderos, que recetaban remedios milagrosos que no surtían efecto y embaucaban con su palabrería a aquellos que se acercaban hasta ellos en busca de una solución mágica. Siempre tenían una solución y siempre una excusa para cuando su tratamiento no llevaba a ninguna parte. Las sangrías desaparecieron de la medicina moderna, pero los curanderos siguen presentes en muchos lugares del planeta y engañan cada día a miles de personas desesperadas que buscan un consuelo no doloroso a su enfermedad. El ser humano es débil y le encanta oír que es posible curarse de forma sencilla. El discurso es atractivo; a algunos, incluso, les ha servido para ganar un Nobel.

Bernanke repite los errores de John F. Kennedy

La última medida de la FED, consistente en comprar deuda pública a largo plazo, ya se puso en práctica en los años 60 con nefastos resultados.

La nueva ronda de política monetaria no convencional de la Reserva Federal de los Estados Unidos (FED), bautizada como Operación Twist, pretende reducir los tipos a largo plazo para así estimular la economía. Se basa en una operación homónima emprendida en los años sesenta por la Administración Kennedy para evitar la fuga de oro al tiempo que se intentaba salir de una recesión.

La fuga del oro y la Operación Twist de Kennedy

El pasado abril, el Banco de la Reserva Federal de San Francisco (FRBSF) publicó un artículo en el que comparaba favorablemente el Quantitative Easing 2 (QE2), consistente en comprar 600.000 millones de dólares de deuda pública, con la Operación Twist de los años sesenta.

Cuando John F. Kennedy llegó al poder, en enero de 1961, se encontró con una economía americana que llevaba varios meses en recesión. Al aplicar tipos bajos para estimular la recuperación se produjo un proceso de arbitraje, ya que en Europa no sufría entonces contracción económica y los tipos eran más elevados. Puesto que en esa época, bajo los acuerdos de Bretton Woods, los tipos de cambio eran fijos y no se había eliminado por completo el patrón oro, la consecuencia fue "una salida de oro desde los Estados Unidos a Europa por valor de varios miles de millones de dólares al año, una cantidad muy grande que causó honda preocupación en el Gobierno y la Reserva Federal".

Entonces, la Administración Kennedy intentó reducir los tipos a largo plazo sin tocar los de corto plazo. "La idea era que la inversión empresarial y la demanda de viviendas estaban principalmente determinadas por los tipos de interés a largo plazo, mientras que el arbitraje de divisas quedaba determinado principalmente por los diferenciales de tipos de interés a corto plazo entre países. Los que decidían las políticas razonaron que, si se podían bajar los tipos de interés a largo plazo sin afectar a los de corto plazo, podría estimularse la débil economía norteamericana sin empeorar la salida de oro".

Así, la Operación Twist (Operación Torcer), con un nombre inspirado en el popular baile de los sesenta, pretendía efectivamente torcer la curva de los tipos de interés retorciendo el balance de la Reserva Federal.

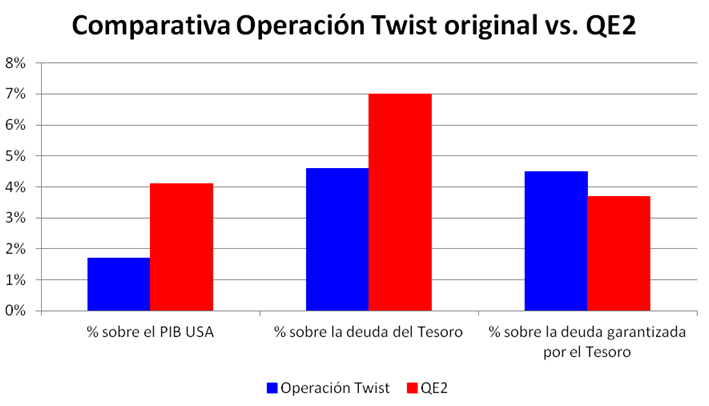

El FRBSF admite que, en términos nominales, los dos programas monetarios son incomparables: el volumen de aquella Operación Twist alcanzó sólo los 8.800 millones de dólares frente a los 600.000 del QE2. Sin embargo, en términos relativos resultan parecidos y comparten elementos fundamentales:

- Ambos programas tenían el objetivo de reducir los tipos de interés a largo plazo sin bajar los de corto plazo. En el caso de la Operación Twist, se intentaba así estimular la economía sin agravar la pérdida de oro. En el caso del QE2, "bajar los tipos de interés a corto plazo no era una opción" porque ya estaban "esencialmente a cero".

- Ambos programas consistieron en la compra a gran escala de bonos de valores del Tesoro a largo plazo.

- Ambos programas sufragaron esas adquisiciones mediante la venta o emisión de pasivos del Gobierno a corto plazo.

El FRBSF considera que la Operación Twist fue un éxito al conseguir reducir en 15 puntos básicos el interés a largo plazo de los bonos del Tesoro. Sin embargo, Steen Jakobsen, de Saxo Bank, recuerda que "la Operación Twist no sólo fracasó sino que se convirtió en la Gran Inflación de 1965-81. Los tipos de la FED estaban al 3% (¡wow, vaya coincidencia!), y se suponía que tenían que volver al 2,5%, pero acabaron en el 6% antes de que la FED de los años sesenta se rindiese".

El fin de la QE2

Apenas un mes después del artículo del FBRSF, David Rosenberg, de Gluskin Sheff Research, ya atisbaba en su artículo diario la posibilidad de que el QE2 vendría seguido no por un QE3 continuista sino por lo que él denominó "Operación Twist 2". Recordaba, además, que el presidente de la FED, Ben Bernanke, ya se había referido a "la Operación Twist de los años sesenta" en un discurso pronunciado en 2002.

El punto de partida para el pronóstico de Rosenberg fue que "casi todo lo que tiene que ver con la economía tiene el precio, directa o indirectamente, relacionado con el tramo de 10 años de la curva [de los tipos de interés]" y, sin embargo, "la FED en su última ronda de QE centró sus esfuerzos más en la parte inicial y central de la curva", o sea, tipos a corto y medio plazo. Y es que para la FED es muy importante el poder convencer a la gente de que los tipos a largo plazo no subirán en los próximos años (o décadas), ya que si la gente cree que pueden subir no se animará a hipotecarse de nuevo en el sector inmobiliario.

Por esta razón, Rosenberg concluía que "el próximo QE no se llamará QE sino alguna otra cosa -tal vez Operación Twist 2. La FED compraría todos los bonos a 10 años necesarios para vaciar el mercado al precio marcado como objetivo. Así que dependiendo de las condiciones de oferta y demanda del sector privado, la FED, básicamente, perdería el control de su balance, pero si a cambio esta política es la que abre el camino a un cambio de rumbo en el sector inmobiliario y a una recuperación duradera en la economía, que así sea".

Sin embargo, el gurú de las hipotecas Barry Habib, sentenciaba que la Operación Twist 2 está condenada al fracaso antes de empezar.

Los tipos de las hipotecas ya están muy bajos... Realmente, históricamente, ridículamente bajos. Así que, ¿por qué una bajada de los tipos iba a solucionar los problemas de la economía? No lo hará y tampoco arreglará el mercado inmobiliario. El problema no es que los tipos estén demasiado altos, es que los individuos no pueden aprovechar los tipos bajos que ya hay en el mercado.

La mayoría de la gente quiere refinanciarse, pero no puede. En muchos casos es porque deben más por su casa que el valor tasado aceptable. Esto, en realidad, provoca que muchos de ellos se frustren y dejen de pagar sus hipotecas, lo que exacerba el problema. Una idea mejor sería que la FED se pusiera en segunda posición para que los individuos puedan refinanciarse y reducir sus pagos.

Los republicanos piden el fin de los estímulos

El pasado día 20 de septiembre, sólo 24 horas antes de la comparecencia de Bernanke sobre política monetaria, cuatro políticos republicanos le remitieron una carta pidiéndole que frenara su política expansiva. Eran los mismos que nueve meses antes ya le habían enviado otra carta para protestar por el QE2. Esta vez, calentando motores para las elecciones presidenciales del próximo año, enviaron la misiva preventivamente en vez de esperar al anuncio oficial de la Reserva Federal.

El escrito tiene la claridad propia de los periodos preelectorales: "Nuestro crecimiento a largo plazo depende de recuperar la confianza y certeza en nuestras políticas fiscales, regulatorias y de comercio; y no en la voluntad del Gobierno de embarcarse en nuevas medidas de estímulo. Cuando el precio de los activos aumenta debido a la política prevista de la Reserva Federal en vez de a los fundamentos económicos, aumenta el potencial de las acciones especulativas y erosiona la confianza en la perspectiva económica, dificultando así la generación de un crecimiento sostenible".

Pero la crítica republicana podría acabar siendo contraproducente. Michael Feroli, de JP Morgan, advertía de que "el Comité [de la FED] podría estar más dispuesto a dar estímulo para reafirmar su independencia y demostrar que no se dejarán intimidar políticamente". Sin embargo, preveía que la carta de los congresistas republicanos "no tendrá ningún efecto sobre la decisión del Comité", ya que Bernanke "no se hace ilusiones de ganar ningún concurso de popularidad en la Colina Capitolina".

La FED empieza a bailar Twist

Curiosamente, acabado el QE, el panorama con el que se ha encontrado la Reserva Federal ha sido, en algún aspecto, muy similar al de los años ochenta: la huida de capitales hacia el oro (a pesar de la caída de los últimos días). Y su decisión ha sido, precisamente, abundar en la política de comprar a largo para vender a corto, llamando Operación Twist 2 a esta nueva entrega de política monetaria no-convencional.

Así, en su comunicado de prensa del día 21, la FED anunció su intención "de adquirir, antes de finalizar el mes de junio de 2012, 400.000 millones de bonos del Tesoro con vencimientos de 6 a 30 años y vender una cantidad igual de bonos del Tesoro con vencimientos de 3 años o menos". Esto debería permitir, según los cálculos de la FED, "disminuir la presión sobre los tipos de interés a largo plazo y ayudar a hacer más acomodaticias las condiciones financieras en general".

El comunicado, además, revelaba que el Comité del Mercado Abierto Federal (FOMC, la dirección de la FED) "decidió mantener la horquilla objetivo para el tipo de los fondos federales entre el 0 y el ¼%", y consideró, a tenor de las condiciones económicas actuales, que podrán mantenerse "los niveles excepcionalmente bajos para los tipos de los fondos federales, al menos, hasta mediados de 2013". Tres miembros del FOMC -los de Dallas, Minneapolis y Filadelfia- "no apoyaron la política acomodaticia adicional en esta ocasión".

Reacciones

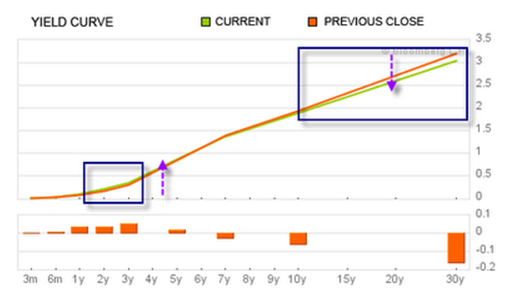

Al día siguiente del anuncio ya podía apreciarse un leve "torcimiento" de la curva de los tipos de interés, según muestra este gráfico de Bloomberg. En naranja, la curva antes del anuncio y en verde la curva el día después, con tipos a largo plazo ligeramente inferiores y tipos a corto casi imperceptiblemente superiores.

Para el analista Mike Shedlock estos resultados durante las primeras 24 horas "son un éxito visual espectacular". Sin embargo, "desafortunadamente, nada de esto tiene posibilidades de arreglar la economía real y el paciente morirá" .

Por su parte, el analista Peter Schiff advierte de que "a largo plazo esto pone a la FED en una posición más vulnerable porque cuando los tipos, finalmente, suban, entonces sufrirá un golpe más duro en estos activos" de largo plazo que ha adquirido vendiendo los de corto. Y si entonces la FED "intenta disminuir su balance para contraer la política monetaria, y finalmente luchar contra la inflación en vez de crearla, le será mucho más difícil". Observa, además, que los primeros perjudicados son los bancos y los pequeños negocios en busca de crédito.

En realidad, hará que sea más difícil para las empresas tomar dinero prestado. Al fin y al cabo, a los bancos los están estrujando [con la Operación Twist] si sus activos están perdiendo valor, si consiguen menos por las hipotecas, tienen menos capital, tienen menos ingresos para prestar a las empresas pequeñas para expandirse o para contratar empleados. Todo lo que estamos haciendo es redirigir el crédito desde las empresas hacia los consumidores para que puedan gastar. En otras palabras, con este plan, a la Reserva Federal le saldrá el tiro por la culata.

Efectivamente, durante los días siguientes al inicio de la operación las acciones de los bancos estadounidenses se vieron afectadas negativamente, pero también las commodities.

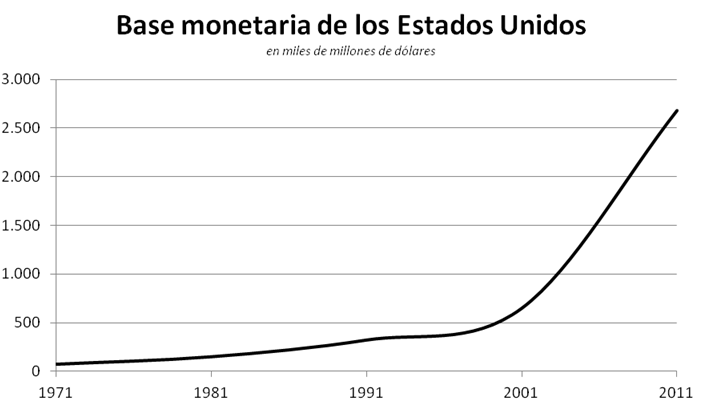

Por su parte, Detlev Schlichter, del Cobden Center, recordaba la trayectoria que ha seguido la base monetaria de los Estados Unidos desde que el ex presidente Nixon decidió dar el golpe de gracia al patrón oro, hace exactamente cuarenta años.

La Operación Twist es otro intento de mantener bajos los tipos de interés y animar el endeudamiento cuando la crisis actual es, de hecho, el resultado de los tipos de interés bajos y del endeudamiento excesivo.

La única solución a nuestros problemas es dejar de imprimir cantidades de dinero cada vez mayores y, finalmente, permitir que el mercado establezca los tipos de interés y limpiar la economía de sus distorsiones acumuladas.

Y mientras todo esto acontece, poco a poco se va extendiendo la opinión de que la FED se está quedando sin balas.

"Eureka": el plan de Merkel para vender Grecia

La canciller alemana tiene encima de la mesa un plan para solventar el puzzle griego, el "Proyecto Eureka".

La canciller alemana tiene encima de la mesa un plan para solventar el puzzle griego. El "Proyecto Eureka" contempla que Atenas venda a la UE sus activos públicos y con el dinero resultante (125.000 millones) reducir su deuda al 88% del PIB.

Desde que Atenas fue rescatada por las autoridades internacionales, éstas no han parado de plantear distintas alternativas para tratar de resolver la complicada situación financiera de Grecia: rescate del país, default selectivo, quiebra desordenada y salida del euro, segundo rescate, eurobonos, monetización de deuda a través del Banco Central Europeo (BCE)...

Sin embargo, ninguno de estos planes incidía en la necesidad de que Grecia cumpliera al 100% con los compromisos adquiridos con sus acreedores, es decir, pagar la deuda y así solventar sus problemas. Una medida de estas características implicaría privatizar gran parte de los activos públicos que posee el Estado griego. El pasado febrero, y ante el evidente fracaso cosechado por el primer rescate internacional acordado en mayo de 2010, los miembros de la troika -Comisión Europea (CE), Fondo Monetario Internacional (FMI) y BCE- instaron a Atenas vender sus bienes estatales, incluidas tierras, playas, inmuebles, empresas y acciones para reducir su abultado endeudamiento público.

Curiosamente, el segundo rescate griego contempla una privatización de activos por valor de 50.000 millones de euros hasta 2015. Sin embargo, esta cifra resulta escasa a la vista del patrimonio total que maneja el Gobierno heleno, próximo a los 300.000 millones de euros -más del 100% del PIB del país-. Una vez acordada esta segunda ayuda se ha seguido discutiendo el mecanismo preciso para acometer tales ventas. Y es que, dado el reiterado incumplimiento de condiciones (reformas y reducción del déficit) protagonizado por los políticos griegos, Bruselas, y especialmente Alemania, estudian cómo tomar el control de su gestión económica para que lo pactado se lleve finalmente a término.

Así, por ejemplo, el acuerdo de segundo rescate prevé que las autoridades internacionales participen directamente en sus cuentas públicas griegas, algo inédito hasta ahora. Entre otras cuestiones, más allá de la recaudación de impuestos, se baraja crear una nueva agencia para acelerar la privatización de activos públicos, en la que también se sentarían miembros de la CE y el FMI, y que contarían con capacidad de veto.

Sin embargo, el problema es que este rescate contempla una default selectivo, una suspensión de pagos dentro de la zona euro que las autoridades desean evitar a toda costa, de ahí que, una vez, Bruselas haya iniciado una nueva ronda de contactos para tratar de elaborar nuevos mecanismos para contener la crisis de deuda. Entre ellos, ampliar el Fondo de rescate a 2 billones de euros a través del BCE.

Entre los distintos planes que se barajan en estos momentos hay uno que llama especialmente la atención, y que recupera la exigencia original de la troika: liquidar el Estado griego, como de una empresa en concurso de acreedores se tratara, para reducir de forma sustancial la deuda y, así, poder volver a financiarse en los mercados.

Se trata del "Proyecto Eureka", y aunque de momento no está siendo negociado de forma oficial en la UE, está encima de la mesa de Angela Merkel. El plan, elaborado por el influyente grupo de consultoría alemán Roland Berger, ha sido ideado por el entorno de asesores próximo a la canciller, según revela el diario galo Le Tribune.

La idea, a grandes rasgos, sería la de crear un vehículo financiero (SPV) similar a la Treuhandanstalt creada por Berlín en 1990 para privatizar 8.500 empresas de Alemania del Este durante el complejo proceso de reunificación germano.

Dicho vehículo estaría compuesto por todos -o casi todos- los activos públicos de Grecia (bancos, inmuebles, telefonía, puertos, empresas, acciones, inmuebles) a un valor estipulado de 125.000 millones de euros, equivalente al 54% del PIB heleno. La mecánica sería la siguiente: Atenas vende sus activos a la UE, y con los 125.000 millones que recibe a cambio recompra sus bonos al BCE y al Fondo de rescate europeo (EFSF) para reducir su deuda pública desde el 145% del PIB actual hasta el 88%.

Por su parte, la particular agencia u organismo europeo encargado de gestionar estos activos lograría recuperar su inversión mediante la paulatina privatización de los mismos antes de 2025. Mientras, la reducción de deuda permitiría a Atenas acceder a los mercados financieros a un tipo de interés, como mínimo, un 50% inferior al actual.

De este modo, se matarían varios pájaros de un tiro: privatizando el 100% de los activos públicos se reduciría el enorme peso del Estado sobre la economía griega; Atenas no suspendería pagos y se mantendría en el euro; la UE vendería los activos y los contribuyentes europeos no perderían dinero; y puesto que la banca griega también se desprendería de los bonos helenos, quedaría recapitalizada y el BCE no tendría que seguir financiando a este sector de alto riesgo.

Es algo similar a lo que ha estado exigiendo Finlandia en los últimos meses: que los activos públicos de Grecia sean transferidos a un holding con sede en Luxemburgo y retenidos allí como garantía para los nuevos préstamos a Atenas. El plan finlandés, elaborado en junio, es una parte central de sus exigencias para obtener garantías a cambio de la ayuda. Curiosamente, el Parlamento finlandés ha aprobado este miércoles los nuevos poderes del Fondo de rescate, acordado en el marco del segundo plan de ayuda a Grecia. "Eureka".

¿Es el dinero electrónico el dinero del futuro?

Juan Ramón Rallo

El progresivo descontento hacia nuestro actual sistema monetario está llevando a muchos a plantearse nuevos sistemas de intercambio que escapen al inflacionismo y a la manipulación de los gobiernos. No es que la humanidad no hubiese conocido nunca nada así; al cabo, el patrón oro decimonónico desempeñaba de manera casi óptima este papel. Sin embargo, la extendida superchería keynesiana de que el oro es una "bárbara reliquia", unida a las posibilidades que nos ofrecen las nuevas tecnologías, está llevando a muchos de ellos, no a demandar un retorno al patrón oro, sino a la promoción privada del llamado dinero electrónico.

¿Qué es esto del dinero electrónico? Básicamente, una empresa genera una serie de unidades monetarias virtuales, bajo una serie de condiciones que garanticen la estabilidad de su valor, por las que se espera que los individuos comiencen a pujar intercambiándolas por sus propiedades. Por ejemplo, si hay 100.000 unidades de dinero electrónico, una persona podría ofrecer su casa a cambio de 10.000 de ellas siempre y cuando otras estén vendiendo su coche por 1.000 o 500. Se trata, en definitiva, de "traducir" el valor de nuestras propiedades en términos del nuevo dinero electrónico para que podamos proceder a comparar e intercambiar nuestras propiedades de un modo similar a cómo lo hacemos hoy con el dinero fiduciario. En el fondo no es más que un masivo trueque de propiedades reducidas al común denominador del dinero electrónico.

Las ventajas de este último como medio de pago frente el dinero fiduciario, o incluso frente al oro, son bastante evidentes: sus costes de transporte y almacenamiento son mínimos; con el diseño adecuado, permite ligar cada unidad monetaria a su propietario, dificultando enormemente el robo; a medida que aumenta su base de usuarios es una divisa que podría emplearse globalmente; el rastreo de sus operaciones, incluso a escala internacional, puede ocultarse a los gobiernos con las consiguientes ventajas fiscales; su cantidad es gestionada por una empresa y no tiene por qué someterse a la manipulación inflacionista de los bancos centrales...

Con todo, en esas evidentes ventajas como medio de pago también se encuentran sus desventajas: las nacionalizaciones o expropiaciones podrían llegar a ser mucho más sencillas; es susceptible de ataques informáticos (al igual que el dinero fiduciario es, en principio, susceptible a falsificaciones) o de fallos más generales en la red; su monopolización otorgaría un poder desproporcionado a los gobiernos...

En general, creo que el dinero electrónico posee su nicho de mercado dentro de las heterogéneos medios de pago que ya empleamos en nuestras transacciones diarias (euros, dólares, libras, yenes, cheques, letras de cambio...) y que a buen seguro acrecerán en el futuro. Sin embargo, mal haríamos en convertirnos en unos geeks fascinados por el revolucionario papel que el emoney jugará en el sistema monetario del futuro. A la postre, no olvidemos que los agentes económicos buscamos que el dinero desempeñe dos papeles: medio de cambio y depósito de valor, y éste último sólo puede ser ejecutado de un modo muy deficiente por el dinero electrónico.

Parémonos un momento a pensar. ¿Cuál es el valor que hay detrás del dinero electrónico? ¿Por qué la gente lo acepta en sus transacciones? En el caso del oro, o incluso del dinero fiduciario, es relativamente fácil: el oro ya poseía un elevado valor antes de actuar como dinero (metal precioso) y el dinero fiduciario puede emplearse para pagar impuestos, evitando así la expropiación de una parte de nuestras propiedades. Pero, ¿sucede lo mismo con un dinero electrónico que apenas está constituido por unos bits de información autorreferencial?

No, en realidad lo que da valor al dinero electrónico es la expectativa de que otra persona nos lo aceptará para adquirir alguna de sus propiedades. Dicho de otro modo, el valor del dinero fiduciario depende del tamaño actual y futuro de su red de usuarios: cuanta más gente acepte ese dinero electrónico, más robustez tendrá su valor; y, por el contrario, si muy pocos lo aceptan –y por tanto no nos sirve para adquirir casi ninguno de los productos que deseamos– tenderemos a deshacernos de él aun con grandes descuentos. No estamos hablando de otra Visa o American Express, pues estas compañías sólo facilitan los pagos pero no crean los medios de pago y, por tanto, el tamaño de su red de usuarios no influye sobre el valor del dinero que canalizan (euros o dólares).

¿Y de qué depende el tamaño de la red del emoney? De muchas variables: la calidad del servicio (bajos costes, facilidades de pago...), la fiabilidad del emisor (que no sea un pirata que pretenda devaluar la moneda a las primeras de cambio), la difusión publicitaria, la ausencia de competidores que ofrezcan una mejor divisa... No obstante, al final, el éxito o el fracaso puede convertirse en una profecía autocumplida: si muchos usuarios en pelotón comienzan a usarlo o dejan de hacerlo, su valor fluctuará en consecuencia.

Dicho de otro modo, el valor futuro del dinero electrónico es altamente incierto y, por consiguiente, no es el instrumento más recomendable para que atesoremos valor durante dilatados períodos de tiempo. Dado que carece de un ancla con la realidad (tanto el dinero fiduciario como sobre todo el oro tienen sus funciones, y su valor, al margen de que sean más o menos aceptados), las fluctuaciones de precios y usuarios podrían ser bastante bruscas.

Por mucho que nos entusiasme llegar a una nueva era tecnológica donde, al igual que el correo postal ha sido sustituido por el email, el dinero metálico sea reemplazado por el electrónico, hay que ser prudentes. En la medida que los agentes económicos intercambiamos nuestras valiosísimas propiedades por dinero, sería conveniente que ese dinero no fuera una patata caliente (virtual o no) que vayamos pasándonos de mano en mano; más que nada, para no ser los últimos en abrasarnos. El riesgo de quemaduras puede ser mínimo si confiamos en desprendernos de esa patata a muy corto plazo (si pretendemos comprar unos bienes nada más acabamos de vender otros), pero va incrementándose según queramos diferir el momento de enajenarlo.

De hecho, combinar el oro y el dinero electrónico no es ni mucho menos imposible. Nada impide que el valor de este último se ligue a ciertas cantidades de oro (o a una cesta de divisas) con tal de estabilizarlo. Casi todas las ventajas del emoney subsistirían, al tiempo que se eliminarían prácticamente todos sus inconvenientes: pero, en tal caso, el dinero seguiría siendo el oro, y los medios electrónicos sólo se utilizarían para vestir y agilizar sus pagos.

Entiendo que para muchos partidarios del dinero electrónico el oro sea un arcaísmo impropio de los tiempos modernos, pero también lo es el abecedario y no se nos ocurriría prescindir de él en los emails. Mientras no se entienda esto, el emoney estará cojo y no podrá desplegar todo su potencial. Puede que tenga futuro, sí, pero un futuro bastante menos esplendoroso que si sus creadores no se empeñaran en reinventar desde cero la rueda monetaria.

No hay comentarios.:

Publicar un comentario